今後の投資方針について

今月も本業がとても忙しいmiffyです😅

家事と子育てを両立しながら、この忙しさはあまりに厳しいと言わざるを得ません😥

いくら給料が良くてもこれは許容できないので真面目に転職を考えています。

そんな中、PFの主力のテンセントやアリババと言った中国株のさらなる下落が続いており

長期投資家としてはホールドし続けるか、多少のポジションを落とすかの判断で迷わされています。

国策に売り無しという言葉がありますが現在は逆の状況で逆張り投資家以外は買いに向かう状況では無さそうです。

また、ファンドなどの大口がポジションを減らしていく流れがおさまるまで長期の低迷が続くことを覚悟しています。

そんな中でテンセントの自社株買いのニュースはホルダーには心強いですね。

過去2度の自社株買いは金額こそ微々たるものだったものの結果として底値圏だったので

今回は以前より規模はましになっていますが今の時価総額からしたらまだまだ微々たるものですね。

しかし、長年のホルダーからすると経営側からの意味のあるメッセージと受け止めました😊

私自身は以前から書いている通り中国株にこれ以上は追加投資するつもりは無く、事業に多大な影響がない限りは保有分はホールドなのは変わりません。

税金面の優遇廃止、ゲーム業界への圧力、個人情報保護については依然から懸念されていたことですし

テンセントには圧力にはなりえますが、優秀な経営者が今回も難局を乗り越えてくれると信じています。

大事なことは10年先の中国がどのような国になっていくかとテンセントがどのポジションにいるのかを想像することだと思います。

一方で個別株でPFを組んできた以上はVTIなどのETFとのパフォーマンス比較はどうしても気になります。

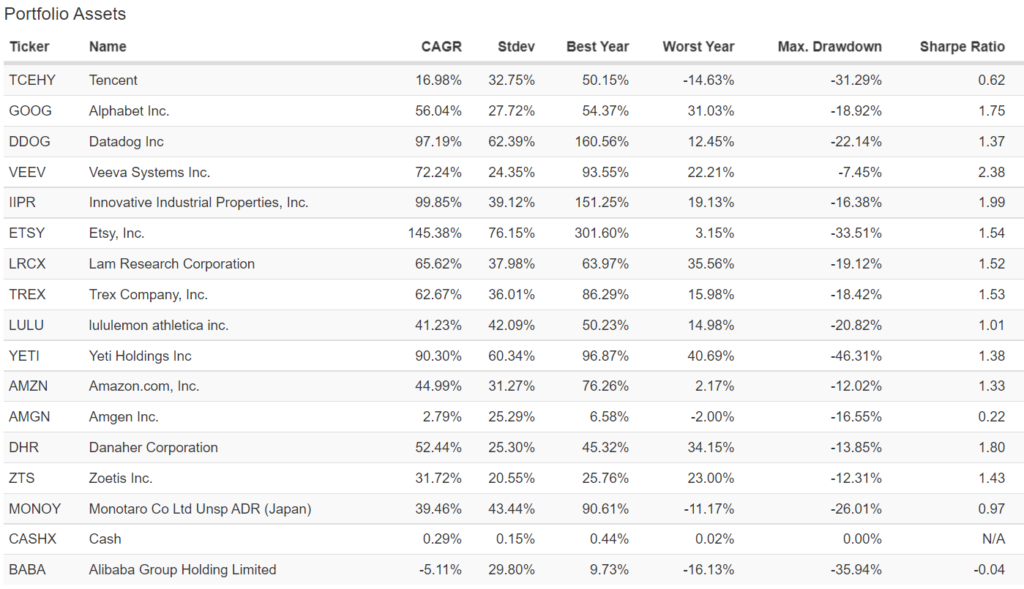

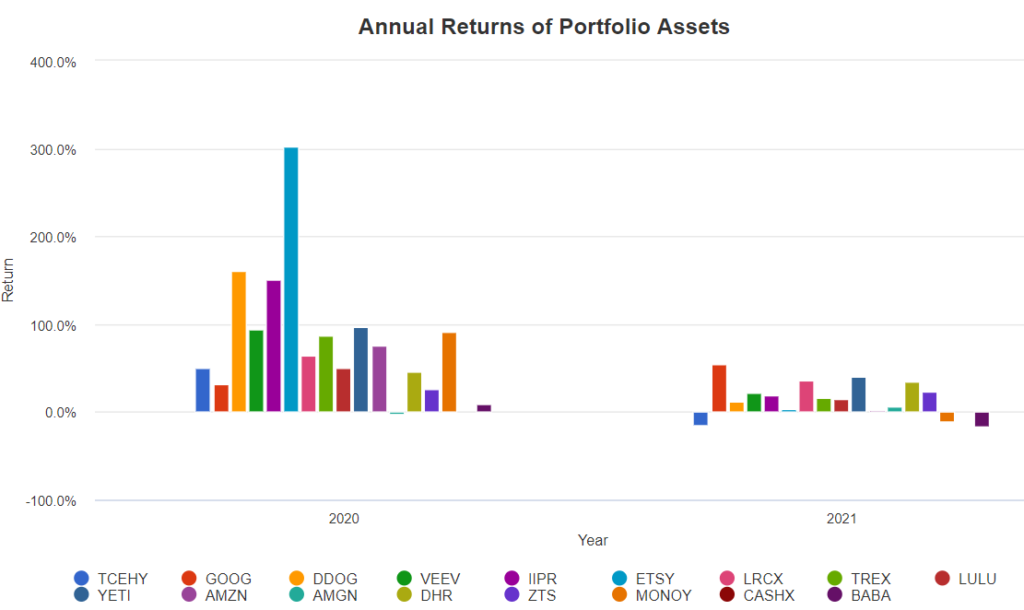

バックテストはあくまで過去の話なので今後どうなるかはわかりませんがシャープレシオが1.99とここ1年半ちょっとでは良いようです。

個別に見ていくと大型中国株、アムジェン(AMGN)のパフォーマンスが悪いですね。

全体的には米国株の優秀さにカバーされていますが今後の方針を整理する必要がありそうです。

まず現在の保有銘柄については中国比率が高すぎるので少し減らす。

米国株についてはあと2つ考えている個別株を年内に購入する。

日本の外食株は優待狙いも考えず売却。ときめかないものはこんまりで。

あわせてVTIをPFに加えて、メインの資金投入先はVTIにするで考えています。

運用資産金額(5000万円超)が大きくなってくると絶対値で見た日々の増減額がだいぶ大きくなってきたので

もしこれが今の10倍だったら?と思ってしまったのでETFにシフトしていきます。

ちなみにVTIの積み立てはマネックス証券の米国株定期買付サービス https://info.monex.co.jp/us-stock/reserve-order/about.html で設定済です。

マネックスで本サービスを使うときは入金までは自動化できるものの総合口座から外国株口座に資金振替を行う手間があるのでそこがネックですね(自動で資金振替できるやり方あります?)

そう考えるとSBI、楽天証券のクレジットカードでの定期買付の方がポイント付与もあるので優秀ですね。

現在のように中国株受難の時に敢えてホールドしてリスクを引き受けるのも?と思うのですけれど、中国に投資する以上はこういうシナリオがあることも想定しておいたので思ったよりは冷静かな?

振り回されすぎて肝が据わってきたのかもしれませんね😅